Währungsgesicherte Anteilklassen (vs. Schweizer Franken)

Im Rahmen der Bestrebungen von HSBC Asset Management, den Anlegern eine breitere Palette von Anlageinstrumenten anzubieten, hat HSBC währungsgesicherte Varianten einer Reihe verschiedener ETFs innerhalb ihrer Produktpalette aufgelegt.

Effiziente Währungsabsicherung

Währungsgesicherte ETFs sind hilfreich, weil sie die Unsicherheit von Wechselkursschwankungen beseitigen. Das Währungsrisiko kann den Wert Ihres Investments sowohl verbessern als auch verschlechtern; und in Ermangelung einer Währungseinschätzung ist ein währungsgesichertes Engagement empfehlenswert.

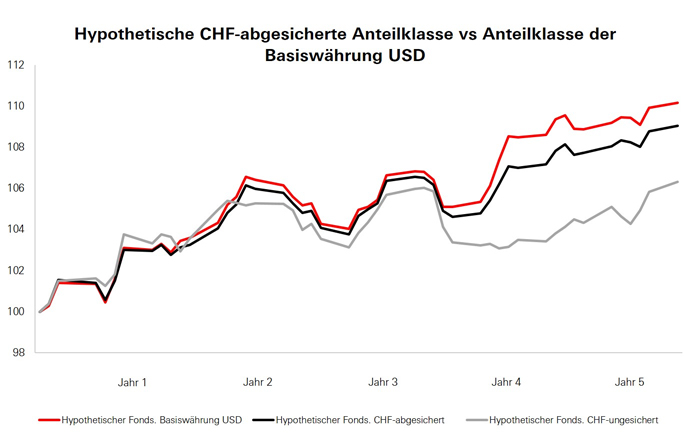

Ein hypothetisches Beispiel dafür, wie sich eine abgesicherte und eine nicht abgesicherte Anteilsklasse im Verhältnis zur Basiswährung verhalten

Nachfolgend wird die Performance eines hypothetischen Fonds in der Basiswährung USD gegenüber dem abgesicherten CHF-Anteilspreis und dem nicht abgesicherten CHF-Anteilspreis über einen Zeitraum von 5 Jahren als Beispiel dargestellt.

Die obigen Angaben sind nur ein hypothetisches Beispiel. Es stellt nicht die Rendite einer bestimmten Investition dar.

Was ergibt sich daraus und was bedeutet das für Anleger in einer abgesicherten Anteilsklasse?

Die obige Grafik zeigt, dass Anleger mit einer in CHF abgesicherten Anteilsklasse des hypothetischen Fonds eine Rendite erzielen können, die eng mit der Basiswährung USD korreliert ist. Es kann nicht garantiert werden, dass die Absicherung von Währungsrisiken erfolgreich sein wird, und es kann zu Diskrepanzen zwischen der Währungsposition des Fonds und der abgesicherten Anteilsklasse kommen, insbesondere in Zeiten erheblicher Marktvolatilität.

Die aktuellste CHF-abgesicherte Möglichkeit für Anleger

Der HSBC MSCI World UCITS ETF wurde 2010 aufgelegt und verfügt derzeit über ein Vermögen von 13,9 Mrd. USD*. Er bildet den MSCI World Net Return USD Index ab, der grosse und mittelgrosse Unternehmen aus 23 Industrieländern umfasst. Mit 1.325 Unternehmen deckt der Index etwa 85 % der um den Streubesitz bereinigten Marktkapitalisierung in jedem Markt ab.

Zielsetzung des Fonds:

- Physische Nachbildung der Performance des MSCI World Net Total Return Index. Dies wird durch unseren zuverlässigen Replikationsansatz erreicht, der sich auf eine konsistente, enge Indexnachbildung mit geringem Tracking Error konzentriert und gleichzeitig die Verwaltungskosten auf ein Minimum beschränkt.

Bietet kostengünstigen Zugang zu den globalen Aktienmärkten (TER von 0,155%).

*Quelle: HSBC Asset Management, Stand: Juni 2025.

|

|

|

Erfahren Sie mehr über die Möglichkeiten

|

HSBC MSCI World UCITS ETF (CHF-Hedged) |

Mehr Information |

|

HSBC S&P 500 UCITS ETF (CHF-Hedged) |

Mehr Information |

|

HSBC FTSE EPRA NAREIT Developed UCITS ETF (CHF-Hedged) |

Mehr Information |

|

HSBC Global Funds ICAV - Global Sustainable Government Bond UCITS ETF (CHF-Hedged)

|

Mehr Information |

|

HSBC Global Funds ICAV - Global Government Bond UCITS ETF (CHF-Hedged)

|

Mehr Information |

|

HSBC Global Funds ICAV - Sustainable Development Bank Bonds UCITS ETF (CHF-Hedged)

|

Mehr Information |

|

HSBC Global Funds ICAV - Global Corporate Bond UCITS ETF (CHF-Hedged)

|

Mehr Information |

|

HSBC Global Funds ICAV - Global Aggregate Bond Index Fund (CHF-Hedged)

|

Mehr Information |

|

HSBC Global Funds ICAV - Euro Corporate Bond UCITS ETF XCHCHF

|

Mehr Information |

|

HSBC Global Funds ICAV - Euro Lower Carbon Government 10+ Year Bond UCITS ETF SCHCHF

|

Mehr Information |

|

HSBC Global Funds ICAV - Euro Lower Carbon Government 1-3 Year Bond UCITS ETF SCHCHF

|

Mehr Information |

|

HSBC Global Funds ICAV - Global Aggregate Bond ESG UCITS ETF S6CHCHF

|

Mehr Information |

|

HSBC Global Funds ICAV - Japan Government Bond UCITS ETF SCHCHF

|

Mehr Information |

|

HSBC Global Funds ICAV - US Corporate Bond UCITS ETF XCHCHF

|

Mehr Information |

Wesentliche Risiken

Der Wert einer Anlage in den Portfolios und die daraus erzielten Erträge können sowohl steigen als auch fallen, und wie bei jeder Anlage erhalten Sie möglicherweise nicht den ursprünglich investierten Betrag zurück.

- Gegenparteienrisiko: Die Möglichkeit, dass die Gegenpartei einer Transaktion nicht willens oder in der Lage ist, ihren Verpflichtungen nachzukommen

- Derivativrisiko: Derivate können sich unerwartet verhalten. Die Kurse und die Volatilität vieler Derivate können möglicherweise nicht genau die Kurse oder die Volatilität ihrer zugrunde liegenden Referenz(en), Instrumente oder Vermögenswerte widerspiegeln

- Wechselkursrisiko: Wechselkursschwankungen können die Anlagegewinne oder -verluste zum Teil erheblich reduzieren oder erhöhen

- Indexnachbildungsrisiko: In dem Masse, in dem der Fonds versucht, die Wertentwicklung des Index durch das Halten einzelner Wertpapiere nachzubilden, gibt es keine Garantie dafür, dass seine Zusammensetzung oder Wertentwicklung zu einem bestimmten Zeitpunkt genau der des Zielindex entspricht ("Tracking Error").

- Hebelrisiko einer Anlage: Eine Hebelwirkung liegt vor, wenn das wirtschaftliche Engagement grösser ist als der investierte Betrag, z. B. wenn Derivate eingesetzt werden. Ein Fonds, der einen Hebel verwendet, kann aufgrund des Verstärkungseffekts einer Kursbewegung der Referenzquelle grössere Gewinne und/oder Verluste verzeichnen

- Liquiditätsrisiko: Das Liquiditätsrisiko ist das Risiko, dass ein Fonds Schwierigkeiten haben könnte, seinen Verpflichtungen in Bezug auf finanzielle Verbindlichkeiten nachzukommen, die durch die Lieferung von Barmitteln oder anderen finanziellen Vermögenswerten beglichen werden, wodurch bestehende oder verbleibende Anleger gefährdet werden

- Operationelles Risiko: Operationelle Risiken können dazu führen, dass dem Fonds Fehler unterlaufen, die sich unter anderem auf Transaktionen, Bewertung, Buchführung und Finanzberichterstattung auswirken