- Die größte Marktchance des Segments

- Das rasante Bevölkerungs- und Wirtschaftswachstum in Asien kurbelt die Nachfrage nach Energie an

- Solide staatliche Unterstützung durch Politik und Regulatorik

- Für die Abkehr von fossilen Brennstoffen ist eine Diversifizierung der Energiequellen erforderlich

Energy Transition Infrastructure

Auf dem Weg zur Klimaneutralität steigt die globale Nachfrage nach Investitionen in die Energiewende. Daran können Anlegerinnen und Anleger mit der ETI-Strategie von HSBC AM partizipieren. Die ETI-Strategie hat eine ausgewiesene Rendite (Brutto-IRR) von 15 bis 20 Prozent1 und leistet einen Beitrag zum Übergang zu einer nachhaltigeren Wirtschaft.

1. Bei Prognosen und Zielen handelt es sich lediglich um Richtwerte und keinesfalls um Garantien. Die Zahlen wurden auf Basis eines Modells und unter Zuhilfenahme von Annahmen errechnet und spiegeln nicht zwingend die tatsächliche Wertentwicklung des Fonds wider.

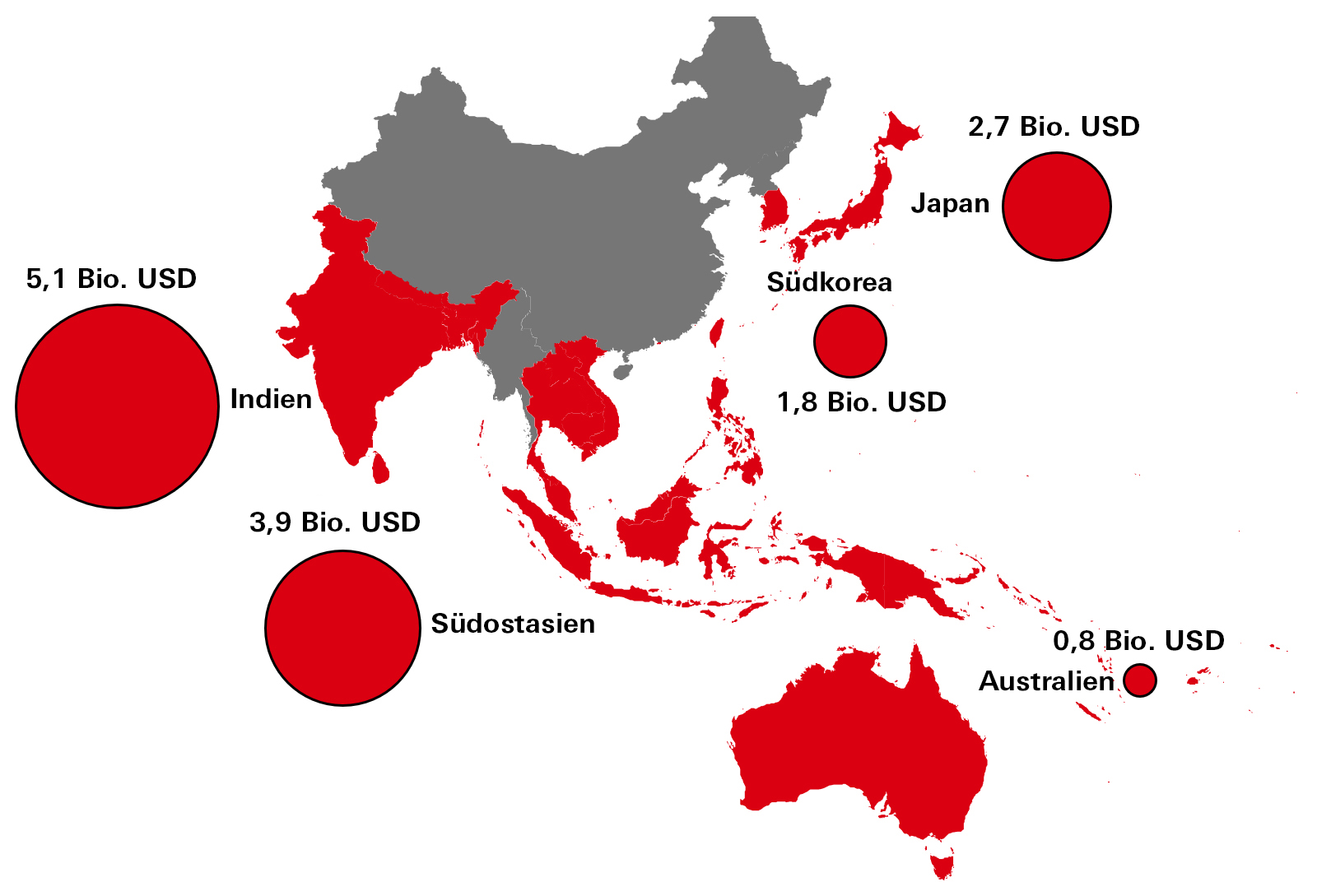

Chancen in Asien

Geschätzte Investitionen in die Energieversorgung zur Erreichung des Netto-Null-Ziels in ausgewählten Regionen (2020–2050)

Chancen in Asien auf einen Blick

|

|

|

Australien, Hongkong, Japan, Korea, Neuseeland, Singapur, Taiwan

- Investment-Grade-Märkte mit Netto-Null-Zielen

- Tiefe und liquide Kapitalmärkte mit zunehmendem Fokus auf nachhaltigen Energie-Investments

- Aufkommender Sektor, in dem die Märkte ihren etablierten europäischen Pendants (gemessen am prozentualen Anteil erneuerbarer Energien am gesamten Energiemix) hinterherhinken – dadurch mehr Wachstumspotenzial

- Erwartetes 5-Jahres-Investitionsvolumen von 275 Mrd. USD – allein in Nordasien

Süd- und Südostasien

- Schnellwachsende regionale Märkte, u. a. Indien, Indonesien, Malaysia, Philippinen, Thailand und Vietnam

- Staatliche Zielvorgaben für die Erzeugung erneuerbarer Energien

- Opportunistischer Blick auf andere OECD-Märkte mit Verbindungen oder Expansionsplänen nach Asien

SQuelle: BloombergNEF: NEO 2022; 2. APAC-Datensatz ohne Festlandchina, 2021er Daten basieren auf Schätzungen der Tsinghua-Universität (China), der IGCC (Australien) und der AIGCC (sonstige Länder)

Die Säulen unserer Strategie

Anlagechancen in den entwickelten Märkten Asiens in den Bereichen erneuerbare Energien, Netze, Energiespeicherung, Lade- und Zählerinfrastruktur

|

|

Paul Rhodes |

|

Rowan te Kloot |

|

Ana Carolina Romero |

|

|

Andrew Wang 王浩晖 |

|

Takayasu Hori 堀 隆泰 |

|

Chris Yamane 山根 クリス |

|

|

Clare Morton |

Wesentliche Risiken

Risikoüberlegungen: Es kann nicht garantiert werden, dass ein Portfolio sein Anlageziel erreicht oder unter allen Marktbedingungen erfolgreich ist. Der Wert einer Investition kann sowohl fallen als auch steigen. Dabei ist ein teilweiser oder vollständiger Verlust des ursprünglich eingesetzten Anlagebetrages möglich. Ein Portfolio kann weiteren Risiken unterliegen. Anlegerinnen und Anleger sollten daher nicht nur das Anlageziel und die Gebühren des Portfolios, sondern auch diese Risiken genau im Blick haben.

Illiquidität: Investitionen in alternative Anlagen sind langfristig und illiquide. Es liegt in der Natur der Sache, dass alternative Anlagen grundsätzlich nicht an der Börse gehandelt werden. Sie sind daher illiquide.

Langfristiger Anlagehorizont: Anlegerinnen und Anleger sollten davon ausgehen, dass ihr Kapital über die gesamte Laufzeit in der Anlage gebunden bleibt.

Wirtschaftliche Rahmenbedingungen: Die Attraktivität der Basiswerte wird durch den Konjunkturzyklus und das Zinsumfeld bestimmt. Auch Wirtschaftslage und Marktstimmung beeinflussen die zugrunde liegenden Unternehmen und haben damit direkte Auswirkungen auf deren Fähigkeit, Zins- und Schuldendienste zu leisten.

Bewertung: Für diese Investitionen gibt es unter Umständen keinen oder nur einen engen liquiden Markt. Bei anderen Investitionen – darunter bei solchen mit Bezug zu Darlehen oder Wertpapieren nicht börsennotierter Unternehmen – kann es sein, dass die der Bewertung zugrunde liegenden Schätzungen erst beim Verkauf durch einen Marktpreis bestätigt werden. Die Bewertung der Basiswerte ist somit von Natur aus intransparent.

Marktpreisrisiko: Zum Schuldendienst oder dem Wert der Anlagen können keine Garantien abgegeben werden, und die entsprechenden Erträge können sowohl steigen als auch fallen. Somit ist es möglich, dass Anlegerinnen und Anleger den ursprünglich in die Partnerschaft investierten Betrag nicht zurückerhalten. Faktoren wie politische bzw. wirtschaftliche Entwicklungen, Regierungspolitik, technologischer Wandel sowie sich ändernde Geschäftspraktiken, demografischer und kultureller Wandel, Naturkatastrophen bzw. von Menschen verursachte Katastrophen, das Wetter- und Klimageschehen, wissenschaftliche Entdeckungen, Forschungsergebnisse, die Verfügbarkeit von Energie, Rohstoffen und natürlichen Ressourcen sowie die damit verbundenen Kosten können den Wert der Anlagen beeinflussen. Marktpreisrisiken können sich sofort oder allmählich, kurz- oder langfristig, punktuell oder in der Breite auswirken.

Politische und wirtschaftliche Risiken: Die wirtschaftlichen Rahmenbedingungen können das Marktgeschehen beeinflussen. Veränderungen der wirtschaftlichen Lage – beispielsweise Inflation, Arbeitslosigkeit, Wettbewerb, technologische Entwicklungen, politische Ereignisse und andere Faktoren –, auf die der General Partner oder die Dienstleister keinerlei Einfluss haben, können das Geschäft und die Aussichten von Anlegerinnen und Anlegern signifikant beeinträchtigen. Aufgrund ihrer geographischen Ausrichtung kann die Strategie anfällig für länderspezifische oder regionale politische, makroökonomische und finanzielle Entwicklungen sein.

Weitere Informationen zu möglichen Risiken sind dem Gesellschaftsvertrag zu entnehmen.

Wichtige Informationen

The presented fund is not authorized for public offering in Switzerland under Article 120 of the Federal Act on Collective Investment Schemes (CISA, KAG).

This material is exclusively intended for professional investors as defined in Article 4(3)(a-g) of the Swiss Financial Services Act (FinSA, FIDLEG).

This material is not intended for: Professional clients who are not institutional clients under Article 4(4) FinSA and who wish to opt-in for treatment as retail clients under Article 5(5) FinSA or for High-net-worth (HNW) retail clients and private investment structures created for them, who may declare themselves as professional investors (opting out).

Additional opting-in and opting-out options are available under FinSA. For further details, please refer to our website: https://www.assetmanagement.hsbc.ch/. If you wish to change your client categorization, please inform us.

Important Notice

When distributing this material solely to professional investors, the local business developer/client services team must include a copy of the Key Information Document (KID) and the Prospectus in the documentation. Please refer to the investor category overview for further details.HSBC Global Asset Management (Switzerland) AG having its registered office at Gartenstrasse 26, PO Box, CH-8002 Zurich has a licence as an asset manager of collective investment schemes and as a representative of foreign collective investment schemes. Disputes regarding legal claims between the Client and HSBC Global Asset Management (Switzerland) AG can be settled by an ombudsman in mediation proceedings. HSBC Global Asset Management (Switzerland) AG is affiliated to the ombudsman FINOS having its registered address at Talstrasse 20, 8001 Zurich.

Investments in financial instruments carry general risks. For further details, please refer to the Swiss Bankers Association (SBA) brochure: "Risks Involved in Trading Financial Instruments."

Important information for professional investors in Liechtenstein

This information is intended exclusively for professional clients within the meaning of Annex II of Directive 2014/65/EU (MiFID II). It does not constitute an offer to the public or a solicitation to sell or market investment products into Liechtenstein. This information is provided for informational purposes only and is not intended for distribution to retail investors.